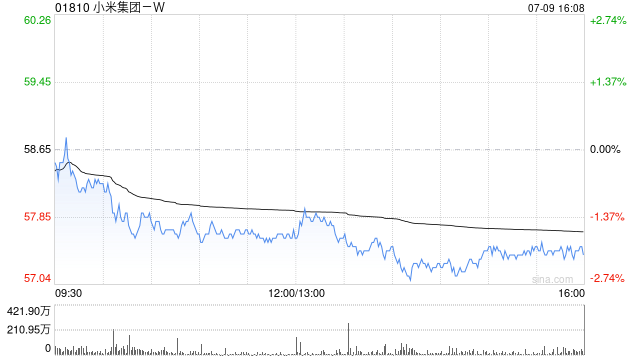

瑞银发布研报称,发现投资者对理解小米集团-W(01810)核心业务的战略存在显著差距,尤其新零售模式以及不同业务之间的协同效应。该行维持对小米的“中性”评级及目标价62港元,因认为目前估值已反映明年电动车交付及产能增加的正面因素;

目前风险与回报前景亦平衡,YU7的强劲需求和今年下半年及明年电动车业务的盈利贡献,有助抵消内地补贴政策逆风下的智能电话及物联网需求疲弱。

该行认为,如集团有效落实其海外策略,包括提高高端智能手机占比及于2030年前开设1万间小米之家门店,将会令该行态度转趋更正面;

假如“新零售模式”与海外市场取得成功,将可解锁更大的物联网市场,并为2027年起电动车出海铺路。该行将2025、26及27年经调整净利润预测分别上调6%、11%及4%,基于核心业务盈利上调7%、3%及3%。

将电动车交付量预测分别提高至39.8万、72万及100万辆,并将电动车盈利预测上调至24亿、195亿及236亿元人民币。

网友留言(0)